Indicador RSI

Estratégias de negociação de RSI

- 1. O que é o indicador RSI?

- Como configurar e ajustar o indicador RSI?

- Como negociar com RSI?

- Usando RSI com indicadores adicionais

- Como negociar com RSI como um profissional

- Como o RSI é usado no Day Trading?

- Perguntas frequentes

Recursos e vantagens do indicador RSI

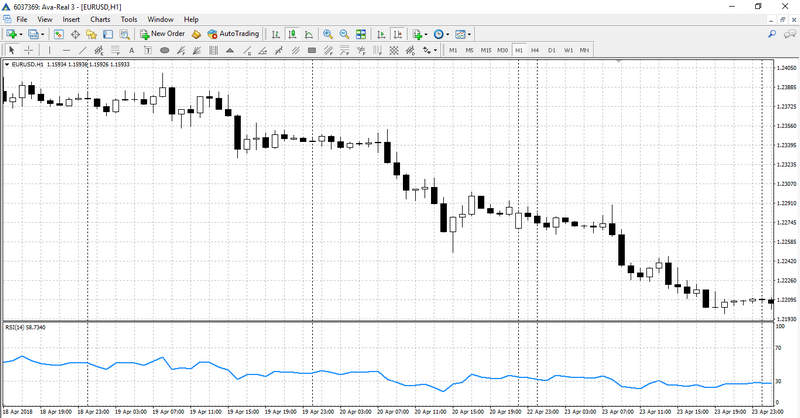

Como qualquer outro oscilador, o indicador RSI não é plotado no gráfico de preços, mas em uma janela separada abaixo. Este instrumento técnico consiste em uma única linha e dois níveis definidos por padrão. O intervalo do eixo vertical do indicador é definido de 1 a 100, mostrando o extremo do preço atual em relação aos valores anteriores.

Cálculo do RSI

Onde:

U – U – número médio de mudanças positivas de preço

D – número médio de variações negativas de preço

O que a fórmula significa é que se o preço cresce em relação aos valores anteriores, o mesmo acontece com a leitura do indicador; caso contrário, o valor do oscilador diminui. A linha RSI pode chegar a 0 ou 100 apenas durante uma forte e contínua tendência descendente ou ascendente, respectivamente.

Normalmente, os níveis padrão de sobre compra e sobre venda são 70 e 30. Se a linha do indicador ultrapassar o nível 70, isso sinaliza que o mercado está sobre comprado e a tendência pode reverter para baixo. Se a linha do indicador ficar abaixo do nível 30, significa que o mercado está sobre vendido e a tendência pode reverter para cima. O nível de referência é 50 e é o valor mediano. Se o gráfico do indicador estiver variando entre os níveis 30 e 70, o mercado está plano ou a tendência atual é suave, estável e há menos probabilidade de reversão no curto prazo. Às vezes, os níveis de sobre compra e sobre venda são definidos em 80 e 20 em vez de 70 e 30. Essa configuração é usada durante o aumento da volatilidade do mercado.

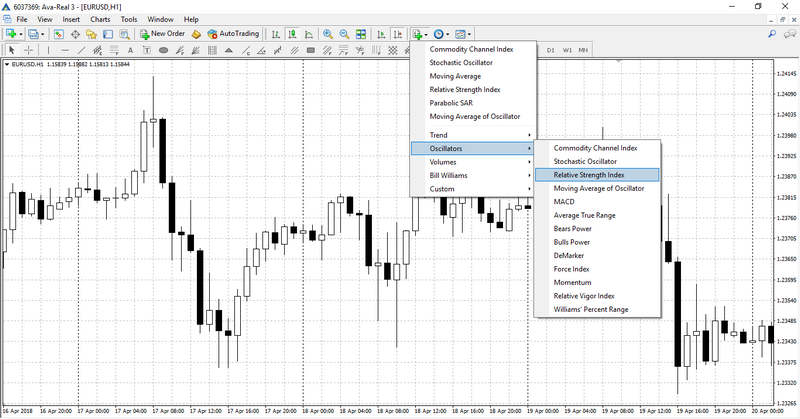

Configurando e Ajustando o Indicador RSI

Existem duas maneiras de configurar este indicador. A maneira mais fácil é clicar na aba ‘Lista de Indicadores’ localizada no painel superior do terminal e selecionar ‘Osciladores’ – ‘Índice de Força Relativa’.

Outra opção é escolher ‘Inserir’ – ‘Indicadores’ – ‘Osciladores’ – ‘Índice de Força Relativa’.

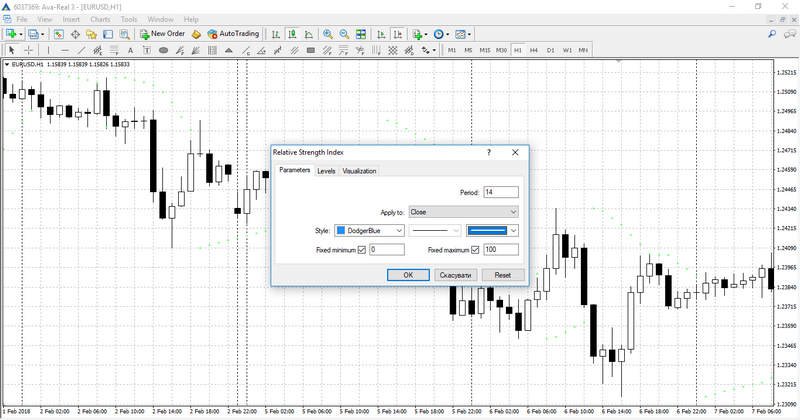

A janela de configuração do instrumento será aberta antes que o indicador seja definido no gráfico. Esta janela permite configurar os parâmetros dos indicadores. O parâmetro principal é o período; Ele define o número de valores de preço levados em consideração ao traçar a linha do indicador principal. Quanto mais curto o período, mais acentuados serão os movimentos do gráfico do indicador. Esse parâmetro é definido como 14 por padrão e essa configuração é considerada ideal na maioria dos casos. Você também pode ajustar as configurações de estilo, como cor e espessura da linha. Usando outra guia da janela de configuração, você pode alterar os parâmetros dos níveis de 30 e 70 para 20 e 80. Você também pode adicionar novos níveis, caso sua estratégia de negociação assim o exija.

Abertura de Posições em Sinais RSI

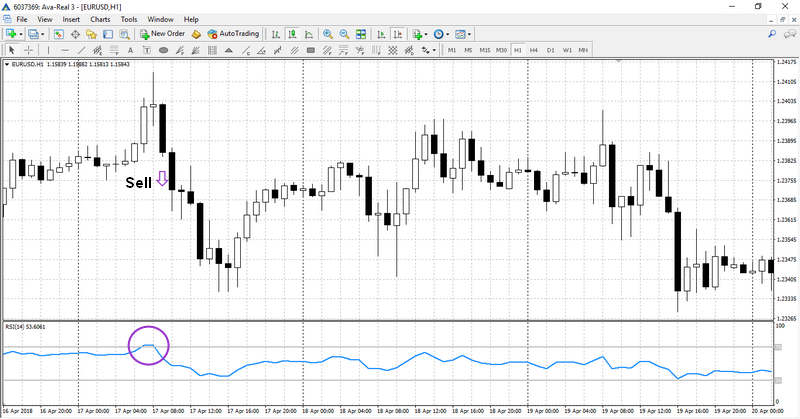

O principal sinal gerado pelo oscilador RSI permite definir faixas de preços de sobre compra e sobre venda. Embora seja frequentemente usado como filtro em sistemas onde o indicador principal é de tendência, pode ser possível tentar negociar usando apenas sinais RSI. Quando a linha do indicador está acima do nível 70 ou abaixo do nível 30, sinaliza que o mercado está sobre comprado/sobre vendido, sendo necessário aguardar o próximo sinal confirmando uma reversão de tendência.

Estas são as regras para abrir posições com base nos sinais do RSI:

- Se a linha do indicador cruzar o nível 70 de cima, uma posição curta (Venda) é aberta.

- Se a linha do indicador cruzar o nível 30 de baixo, uma posição longa (Compra) é aberta.

Existem várias condições para fechar uma negociação:

- Coloque um Stop Loss no extremo local e Take Profit no valor que é 2-3 vezes maior.

- Saia no sinal do indicador oposto.

- Coloque um Stop Loss e Take Profit nos níveis-chave mais próximos ou Fibonacci (aqui o nível Take Profit não deve ser menor que o Stop Loss, caso contrário, é melhor segurar e evitar abrir uma negociação).

No entanto, negociar usando apenas sinais RSI não é a melhor abordagem, pois foi projetado para ser usado como filtro e não como instrumento principal. Uma estratégia de negociação técnica será mais eficiente ao usar um indicador de tendência ou pelo menos prestar atenção aos sinais de ação de preço.

Linhas de tendência RSI

Ao contrário da crença popular, o Índice de Força Relativa (RSI) é um indicador importante. Essa qualidade pode ser observada usando linhas de tendência no gráfico RSI e negociando seu intervalo. Quando o RSI está subindo, uma linha de tendência ascendente é desenhada conectando duas ou mais baixas e projetando a linha no futuro. Da mesma forma, quando o RSI está caindo, uma linha de tendência descendente é desenhada conectando duas ou mais altas e projetando a linha no futuro. Uma quebra de uma linha de tendência do RSI precede uma reversão ou continuação de preço real no mercado. Por exemplo, se o preço do ativo ultrapassar uma linha de tendência descendente, é um sinal de que o preço está prestes a subir, seja como uma continuação de uma tendência de alta ou como uma reversão de uma tendência de baixa existente no mercado.

RSI e padrões gráficos

O Índice de Força Relativa é um dos melhores indicadores técnicos para complementar os sinais brutos de ação de preço fornecidos por padrões de velas ou padrões de gráficos de linhas. Por exemplo, quando uma vela de alta, como uma barra de pinos, ou um padrão de gráfico de preços, como um fundo duplo, ocorre em uma tendência de baixa, uma posição de compra pode ser aberta quando o RSI exibe uma leitura abaixo de 30 para implicar condições de sobre venda.

Divergência RSI

O Índice de Força Relativa também fornece sinais de divergência que podem ser uma oportunidade de negociação viável. Uma divergência ocorre quando o preço do ativo e o RSI não se movem na mesma direção. Uma divergência positiva (alta) ocorre quando o preço está caindo, mas o RSI está subindo. Este é um sinal de que o preço pode estar indo para o fundo e uma reversão para cima está prestes a acontecer. Por outro lado, uma divergência negativa (de baixa) ocorre quando o preço está subindo, mas o RSI está caindo. Este é um sinal de que o preço pode estar caminhando para um topo e uma reversão descendente está prestes a acontecer.

RSI e RVI

Tanto o RSI quanto o RVI (Índice de Vigor Relativo) são osciladores, mas suas diferentes qualidades podem ajudar os traders a escolher oportunidades de negociação de RSI de alta qualidade no mercado. Enquanto o RSI se concentra nos extremos de preço (alto e baixo), o cálculo do RVI busca relacionar os preços de fechamento aos preços de abertura. Isso significa que o RVI tem números positivos e negativos, com a linha central sendo 0. O RVI fornece informações sobre a força do movimento de preços, com valores positivos indicando aumento de impulso, enquanto valores negativos denotam diminuição de impulso. O RSI é o melhor indicador para complementar ou qualificar os sinais emitidos pelo RVI, especialmente em mercados de tendência. Por exemplo, se o mercado estiver em tendência de alta e o RVI fornece um sinal de divergência de baixa (os preços aumentam enquanto o RVI diminui). Nesse caso, uma retração ou reversão de tendência será confirmada se a leitura do RSI estiver acima de 70, o que implica em condições de negociação de sobre compra.

Estratégia de negociação RSI e MACD

O indicador MACD (moving average convergence divergence) é muito popular devido à sua simplicidade e facilidade de aplicação, bem como ao seu apelo gráfico. MACD é um indicador de tendência e impulso, usado para determinar quando a tendência de preço está acelerando ou desacelerando. Como o MACD usa médias móveis em seu cálculo, é em grande parte um indicador de atraso e pode ser usado para qualificar os sinais de negociação gerados pelo indicador RSI, um indicador avançado. Por exemplo, se o RSI exibir uma leitura acima de 70, o que implica condições de sobre compra no mercado, uma posição de venda pode ser iniciada quando a série MACD passar de positiva para negativa (cruzando abaixo da linha central 0).

Estratégia RSI e Bandas de Bollinger

Bollinger Bands é um indicador de volatilidade cujas bandas apertam quando há baixa volatilidade, mas divergem quando há alta volatilidade. Períodos de consolidação geralmente são seguidos por grandes fugas, o que faz com que qualquer Bollinger Bands aperte um tempo vital para observar os mercados. Um sinal de rompimento será entregue quando houver uma oscilação de falha de sobre compra ou sobre venda do RSI. Por exemplo, um sinal de baixa acontece quando a linha RSI sobe acima de 70 e depois cai abaixo de 70 novamente. Você pode abrir uma posição de venda quando os preços tocarem a banda inferior de Bollinger.

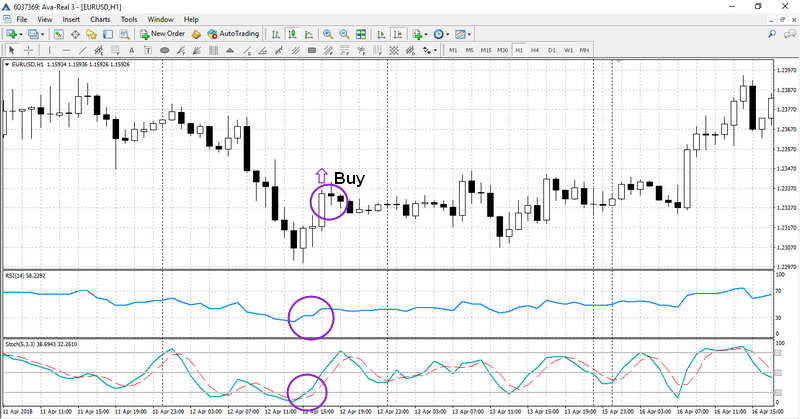

Estratégia combinada usando estocástico + RSI

Para aumentar a eficiência da negociação, é melhor usar o oscilador estocástico. A ausência de indicadores de tendência nesta estratégia de negociação é compensada pela análise simultânea de dois prazos. Desta forma, os osciladores filtrarão os sinais uns dos outros e as negociações serão abertas apenas quando ambos os indicadores derem os mesmos sinais em prazos diferentes. Esta estratégia sugere o uso de prazos de Н4 e М15. Em Í4, o RSI terá as configurações padrão. A única diferença será que em vez dos níveis 30 e 70 vamos definir em 50. Em М15, Stochastic terá configurações padrão.

A posição curta (Venda) será aberta no seguinte caso:

- Em Н4, a linha RSI está cruzando o nível 50 por baixo.

- Em М15, as linhas estocásticas saem da zona de sobre compra e descem.

As posições longas (Compra) serão abertas no caso contrário. Stop Loss e Take Profit são fixos e fixados em distâncias de 20 e 50 pontos do preço de abertura, respectivamente. Tal relação permite obter uma expectativa estatística positiva de negociação no longo prazo. Recomenda-se verificar o calendário econômico antes de abrir posições neste sistema de negociação, pois a divulgação de notícias importantes pode influenciar significativamente o movimento dos preços, e a análise técnica não será relevante neste exato momento.

Estratégia Avançada RSI + Estocástico + МА

Finalmente, vamos considerar a estratégia com três indicadores clássicos filtrando uns aos outros como um único conjunto e dando sinais poderosos para entrar no mercado. Esta estratégia se encaixa melhor para negociação em Н1, Н4 e D1.

Primeiramente, é necessário configurar os seguintes indicadores no gráfico

- Uma média móvel com o período de 10.

- Um RSI com configurações padrão (níveis 70 e 30).

- Um oscilador estocástico com configurações padrão (níveis 80 e 20).

De acordo com esta estratégia, uma posição longa é aberta quando os seguintes sinais são gerados:

- O preço está cruzando МА de baixo.

- RSI e Stochastic saem da zona de sobre venda.

Todos os três sinais devem ser recebidos durante três velas, caso contrário, eles perderão seu valor.

As posições curtas (Venda) devem ser abertas no caso contrário. A saída de uma negociação aberta deve ser feita quando o RSI entrar na zona oposta. Às vezes, uma posição oposta pode ser aberta simultaneamente com o fechamento da posição anterior, concedendo outros sinais para seguir o padrão mencionado acima.

Como o RSI é usado no Day Trading?

Ao analisar como usar o indicador RSI para negociação diária, é importante lembrar que a negociação diária envolve a compra ou venda de ativos subjacentes no mesmo dia de negociação. Dia de negociação eficaz não é apenas sobre quantidade (fazer muitos negócios em um único dia), mas sim sobre qualidade (fazer os melhores negócios de curto prazo de alta probabilidade). As estratégias de negociação RSI podem ajudar os traders a identificar e aproveitar as melhores oportunidades intradiárias em mercados variados e de tendências.

Ao negociar com o RSI, os traders também ficam atentos aos sinais de sobre compra e sobre venda. Embora a configuração padrão do RSI seja de 14 períodos, os day traders podem escolher períodos mais baixos entre 6 e 9, para que mais sinais de sobre compra e sobre venda sejam gerados. Idealmente, esses níveis devem corresponder aos níveis de suporte e resistência. Assim, em um mercado variado, as ordens de compra serão colocadas fora de uma área de suporte quando a leitura do RSI estiver abaixo de 30, enquanto as ordens de venda serão colocadas fora de uma área de resistência quando a leitura do RSI estiver acima de 70.

Nos mercados de tendências, a configuração do RSI pode ser ainda menor (2-6). Dessa forma, os traders podem identificar as melhores áreas de valor para entrar no mercado na direção da tendência dominante. Por exemplo, em uma tendência de alta, os traders procurarão entrar em negociações de compra após um recuo que será indicado por uma leitura RSI de sobre venda. Da mesma forma, em uma tendência de baixa, as negociações de venda serão colocadas após uma retração que será destacada por uma leitura de RSI sobre comprada. Como uma configuração mais baixa gerará vários sinais de sobre compra e sobre venda, é importante combinar o RSI e outros indicadores técnicos, como médias móveis, em mercados de tendências, para filtrar os sinais de melhor qualidade durante a negociação do dia. As médias móveis confirmarão a tendência e também fornecerão possíveis níveis alvo de retração, onde os sinais de sobre compra e sobre venda do RSI podem confirmar oportunidades de negociação sólidas

Perguntas frequentes sobre as principais estratégias de negociação de RSI

- Como você encontra os níveis de sobre compra e sobre venda com o RSI?

O Índice de Força Relativa, ou RSI, é usado para localizar condições de sobre compra e sobre venda nos mercados financeiros. Como um indicador do tipo oscilador, ele faz isso movendo-se para cima e para baixo dentro de um intervalo de 0 a 100, com 0 representando as condições de maior sobre venda e 100 representando as condições de maior sobre compra. Normalmente, qualquer leitura acima de 70 é considerada sobre comprada e pronta para uma reversão, enquanto leituras abaixo de 30 são consideradas sobre vendidas e também prontas para uma reversão. Alguns traders usam os níveis 80 e 20 como seus pontos de sinal.

- Como usar o RSI em um mercado de tendências?

Como o RSI é normalmente usado para detectar mercados de sobre compra e sobre venda, alguns traders acham que ele não pode ser usado em um mercado de tendências, mas nada poderia estar mais longe da verdade. Uma estratégia de negociação RSI usada em mercados de tendências seria esperar que o indicador sinalizasse uma condição de sobre compra durante uma tendência de alta. O trader então espera que o RSI caia abaixo de 50, o que sinaliza uma entrada longa. Se a tendência permanecer no lugar, o preço normalmente se recuperará desse nível e passará para novos máximos.

- Como descobrimos novas tendências de preços usando a divergência de RSI?

O uso de divergências entre o RSI e os preços no gráfico é considerado um uso agressivo do RSI, mas também permite que as tendências sejam descobertas precocemente, levando a maiores lucros. Por exemplo, em uma tendência de baixa, podemos ver fundos mais baixos para os preços, mas fundos mais altos no RSI. Isso indica que a força e o impulso da tendência de baixa estão diminuindo, o que torna mais provável uma alta no preço. O mesmo é verdade em uma tendência de alta, embora veríamos máximos mais baixos no RSI, enquanto máximos mais altos ainda estão sendo alcançados no gráfico de preços.

Conclusão

O RSI é um dos principais indicadores de análise técnica, e quase todos os especialistas em negociação forex pensam que ainda é muito útil e valioso como fonte de sinais de negociação. O sucesso da negociação com um RSI depende do uso de indicadores adicionais em conjunto com ele. Combinado com os indicadores certos, o RSI forma um sistema eficiente, que pode ser ajustado alterando os parâmetros dos instrumentos utilizados.

Abra sua conta de negociação na AvaTrade ou experimente nossa conta demo sem risco!

A negociação nos mercados financeiros coloca seu capital em risco. Recomenda-se seguir com precisão as regras de gerenciamento de dinheiro e sempre definir Stop Losses para reduzir os riscos. Este artigo não constitui um conselho de investimento/negociação. Recomendamos que você visite nossa seção de negociação para iniciantes para obter mais artigos sobre como negociar Forex e CFDs.